kk体育·(中国)官方网站

KK体育原文标题:2021年中国聚氯乙烯行业重点企业对比分析:新疆天业VS中泰化学VS北元集团VS君正集团VS三友化工「图」

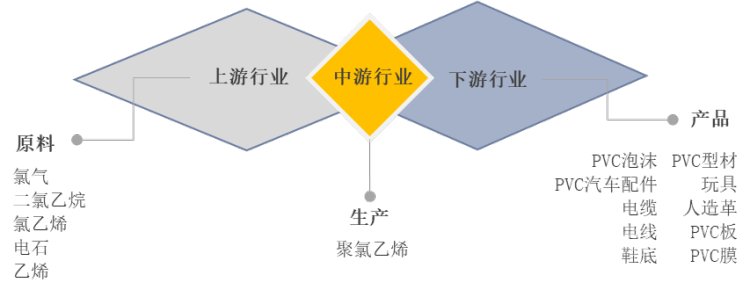

聚氯乙烯,,英文简称PVC,是氯乙烯单体(VCM)在过氧化物、偶氮化合物等引发剂或在光、热作用下按自由基聚合反应机理聚合而成的聚合物。氯乙烯均聚物和氯乙烯共聚物统称之为氯乙烯树脂。

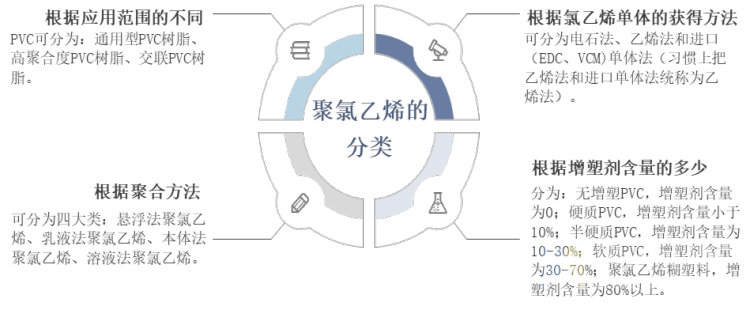

聚氯乙烯目前的分类方式大致有四种,可根据应用范围的不同来分、根据氯乙烯单体的获得方法来区分KK体育、根据聚合方法来分和根据增塑剂含量的多少来分。

其中,根据氯乙烯单体的获得方法来区分,可分为电石法、乙烯法和进口(EDC、VCM)单体法(习惯上把乙烯法和进口单体法统称为乙烯法)。根据增塑剂含量的多少,常将PVC塑烯塑料分为:无增塑PVC,增塑剂含量为0;硬质PVC,增塑剂含量小于10%;半硬质PVC,增塑剂含量为10-30%;软质PVC,增塑剂含量为30-70%;聚氯乙烯糊塑料,增塑剂含量为80%以上。

型材、异型材是我国PVC消费量最大的领域,约占PVC总消费量的25%左右,主要用于制作门窗和节能材料,目前其应用量在全国范围内仍有较大幅度增长。

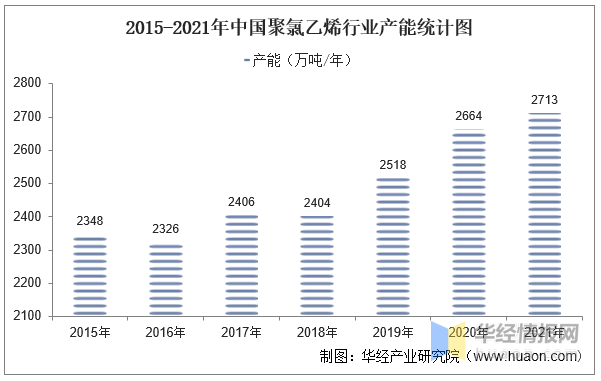

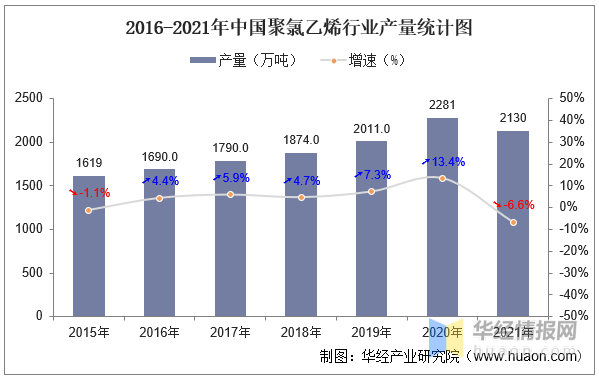

2021 年,中国聚氯乙烯产能为 2713万吨,同比增长1.8%,产能净增长 49万吨,产量为2130万吨,同比下降6.6%。目前,中国聚氯乙烯总产能约占全球总产能45%以上,占比最大。

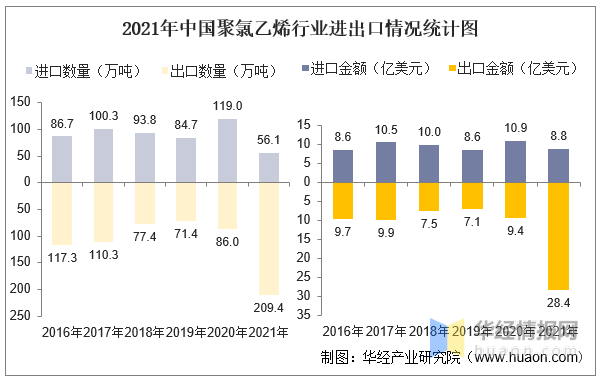

根据中国海关数据显示:2021年聚氯乙烯进口共计56.1万吨,出口共计209.4万吨,进口金额为8.8亿美元,出口金额为28.4亿美元;2021年中国聚氯乙烯出口总金额大于进口总金额,贸易顺差为主,出口均价1497美元/吨。

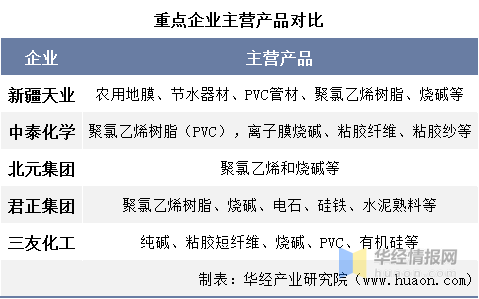

通过相关资料查询及数据比较,选取了聚氯乙烯(PVC)行业内的五家上市企业:新疆天业股份有限公司、新疆中泰化学股份有限公司、陕西北元化工集团股份有限公司、内蒙古君正能源化工集团股份有限公司和唐山三友化工股份有限公司来做关于聚氯乙烯行业发展情况的对比分析。

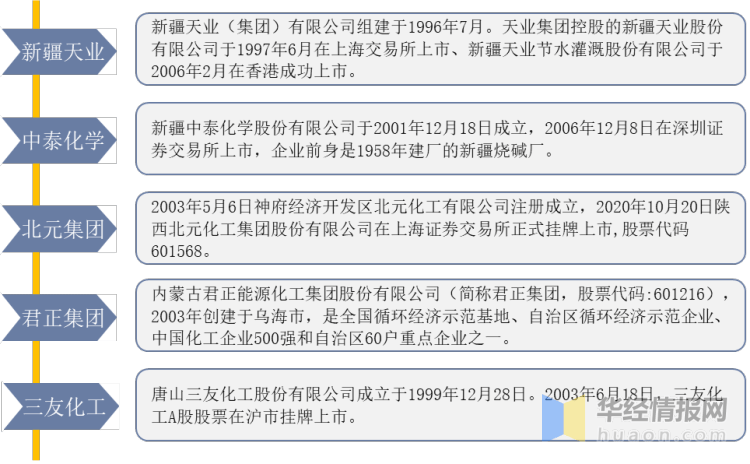

五家企业中,新疆天业成立时间较早,于1996年成立,在1997年于上交所上市;北元集团和君正集团均于2003年成立,其中北元集团上市时间较晚KK体育,于2020年上交所正式挂牌上市。

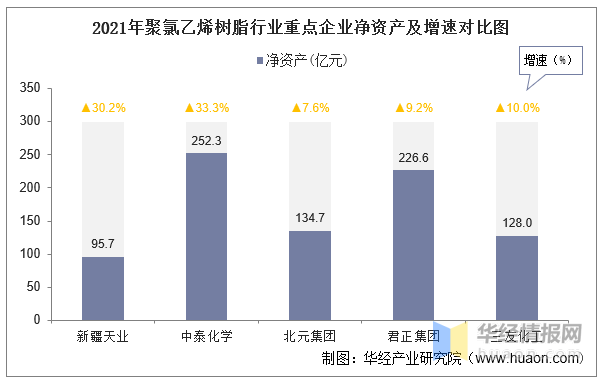

从净资产的总额来看,中泰化学的实力不容小觑,2021年该企业的净资产达到252.3亿元,同比增长33.3%,增速也是五个企业中的最高值。增速较缓的是净资产排名第三的北元集团,该集团2021年净资产同比上年增长7.6%。

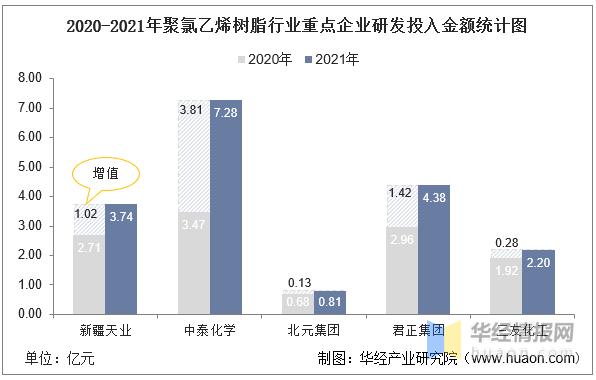

比较各企业2021年和2020年的研发投入增量,中泰化学的研发投入的增值为最大值,达3.81亿元;北元集团研发投入的增值较小,为0.13亿元。2021年五个重点企业的研发投入占营业收入的比例分别为3.15%、1.17%、0.63%、2.27%和0.99%,其中北元集团和三友化工在研发投入的占比较上年有所减少,各减少了0.07和0.14个百分点。

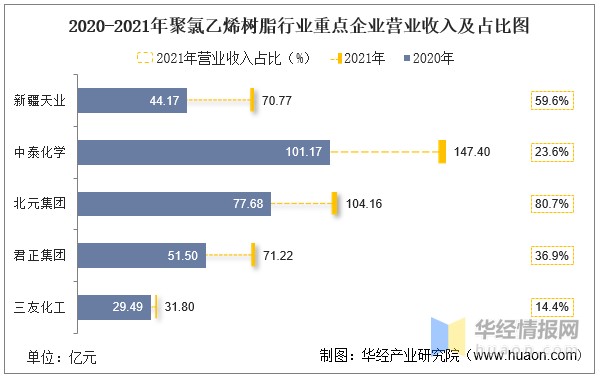

五个企业在2021年的营业收入较上年都有所增长。对比五个企业2021年在聚氯乙烯产品上的营业收入占比,北元集团最大,为80.7%,可见聚氯乙烯产品对于北元集团是比较重要的收入来源;最小值为三友化工的14.4%。

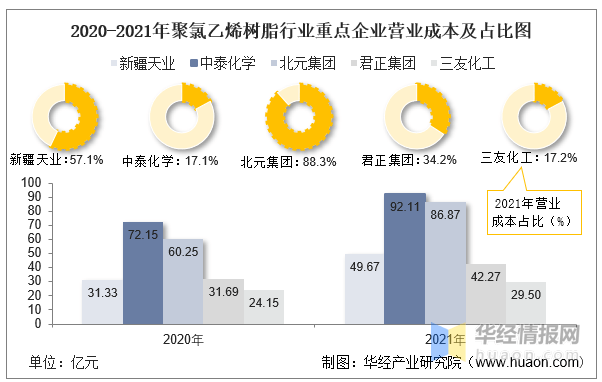

对比2021年五个企业在聚氯乙烯产品上的营业成本可以看出,中泰化学和北元集团在聚氯乙烯产品的营业成本均比较高。中泰化学单看营业成本的金额是五个企业的最高值,但中泰化学在聚氯乙烯产品上的营业成本只占总营业成本的17.1%,而北元集团在聚氯乙烯产品上的营业成本占总营业成本的88.3%,可见聚氯乙烯产品在北元集团的地位比较高的。

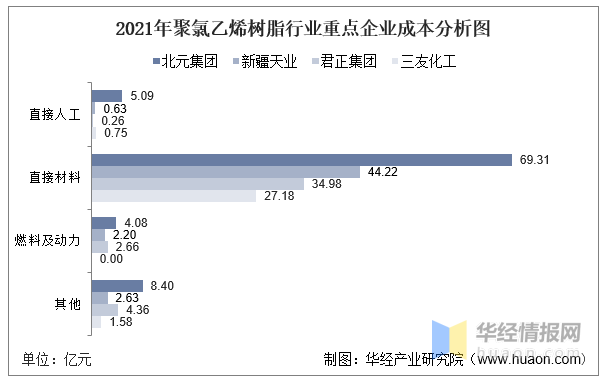

从2021年营业成本分析来看,在聚氯乙烯上成本占比最大的是直接材料,图中四个企业的成本分析中,直接材料的占比达到80%以上,三友化工甚至达到了92%。主要原因是2021年在国内能耗“双控”的推动下,电石等原料价格不断上涨,所以PVC成本大幅提升。

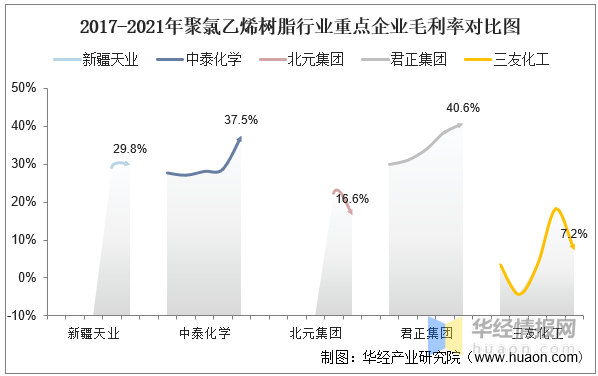

对比五企业在2021年在聚氯乙烯产品上的毛利率,君正集团最高,为40.6%,中泰化学次之。对比2017-2021年期间,君正集团在聚氯乙烯产品上的毛利率增长处于逐年增长的状态,其他四个企业波动明显,其中属三友化工的波动最为剧烈。

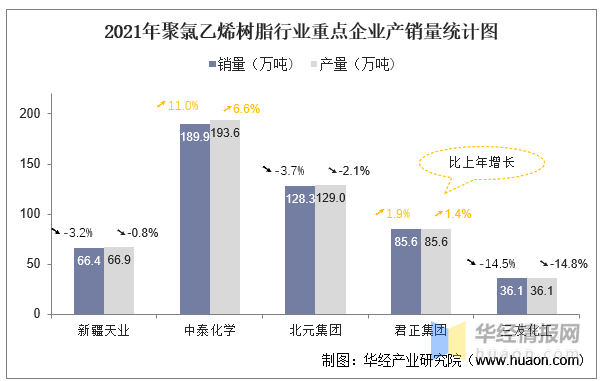

对比五个企业的聚氯乙烯产销量,中泰化学都是当之无愧的王者,北元集团实力排在其后。2021年中泰化学实现聚氯乙烯产品销量189.9万吨,同比增长11.0%;该公司当年度的产量为193.6万吨,同比增长6.6%。另一个产销量都在增长的公司为君正集团,产销的增长分别为1.4%和1.9%。

原文标题:2021年中国聚氯乙烯行业重点企业对比分析:新疆天业VS中泰化学VS北元集团VS君正集团VS三友化工「图」

华经产业研究院对聚氯乙烯行业发展现状、行业上下游产业链、竞争格局及重点企业等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2023-2028年中国聚氯乙烯行业市场深度研究及投资前景展望报告》。返回搜狐,查看更多